La grande mode, en ce moment pour Atos c’est de parler de plan B, comme si le plan A ne marchait plus. Mais il n’y a jamais eu de réels plans A, juste des plans bâtards de consultants américains et purement théoriques, destinés à flatter l’égo de Meunier, qui dès leur genèse étaient voués à l’échec comme le blog l’a rappelé mois après mois depuis 10 mois, tout comme le blog a toujours répété contre vents et marées que la cyber finirait chez Thalès.

J’ai de manière stupide appelé ce plan durant quelques jours, « plan B », alors qu’en fait, c’est « le plan A » et il s’inspire d’un plan qu’avait initié Rodolphe Belmer fin février 2022 donc j’ai décidé de renommer « Refocus not Split, PLAN A.

Le plan B c’est un plan sorti de nulle part avec l’aide du Quatar, le plan C, c’est le plan MCKINSEY-MEUNIER et le plan D, c’est le plan ROTHSCHILD-MEUNIER, et pendant ce temps Atos se rapproche des icebergs.

Aussi comme il n’y a pas d’autre plan crédible que ce plan, quitte à ce que vous me classiez définitivement comme personnalité narcissique, je l’appelle LE PLAN A, tous les autres plans sont de l’ingénierie financière avec soit des cabinets-conseils, soit des banques-conseils, soit des fonds quataris.

RÉSUMÉ :

PLAN A : le seul plan viable, pas de scission – Refocus Not Split

PLAN B : pas de scission, mais dilutif et financé par des quataris, plan Sabeg

PLAN C : scission + spinoff plan McKinsey-Meunier-Galbe, plan abandonné

PLAN D : scission/cession/démantèlement de Atos, plan Rothschild-Meunier-Kretinsky > conciliation pour EVIDEN SE sous 6 mois et peut-être avant.

INTRODUCTION

La partie 1 du plan publiée précédemment a été entièrement retravaillée, enrichie de graphes et de sections plus fluides. Je vous invite à la relire. Si vous avez des amendements à proposer, vous êtes bienvenus.

Et puisque Boris Manenti de l’OBS a publié son article dans lequel il me cite, je peux maintenant le citer à mon tour à titre d’anecdote, car il m’a posé une question qu’il croyait piège durant notre entretien téléphonique après que je lui ai parlé de ce plan A. Voici sa question : « en effet, il semble très pertinent votre plan, mais dans ce cas comment expliquez-vous que personne d’autre n’en ait eu l’idée ? ».

Il m’a fallu une demi-seconde pour lui répondre : « Bien-sûr que si d’autre en ont eu l’idée et en interne, d’après mes contacts, tout le monde le plébiscite.

Le premier qui en a eu l’idée, et bien avant moi, c’est Rodolphe Belmer. Je trouve que tout le monde a critiqué Belmer à tort, juste parce qu’il a eu les couilles de refuser de se soumettre à un président médiocre, alors qu’il fait le bonheur du groupe Bouygues.

Si Atos a eu un semestre de grâce, le S2/2022, c’est dû à son travail. Depuis son départ, le soufflé est retombé. D’autre part, c’est lui qui a nommé Nourdine Bihmane à son poste, alors que Oliva n’avait été embauché par Belmer que DirCo.

Le plan de Rodolphe Belmer en mars 2022 et mon plan A ont beaucoup de choses en commun, excepté la partie USA (mais la situation n’était pas dégradée comme elle l’est aujourd’hui). On a tous deux vu (et bien d’autres dans l’ombre) qu’il n’y avait qu’une seule solution possible pour redresser Atos et TFCo, c’était la sortie de BDS. Mais Rodolphe Belmer s’est vu opposer une violente fin de non-recevoir par Bertrand Meunier.

Deux jours avant l’AG du 18 mai 2022, Rodolphe Belmer amende un peu son plan de vente de BDS pour conserver une partie de la Cyber comme ce sera décrit ci-après dans le chapitre « Cyber » (la partie MMS) et demande une réunion d’urgence du Conseil d’Administration pour présenter son plan amendé en conservant une partie de la Cyber, afin d’annuler le capital Market Day du 14 juin et ne pas annoncer ce CMD en AG afin de proposer son plan « Belmer #2 » à la place.

Mais Bertrand Meunier ne lui a même pas laisser l’opportunité présenter son plan au CA, agissant en oligarque mafieux qu’il est, au déni de la démocratie sociétale puisque tout mandataire social peut convoquer une réunion du CA. A la seconde même de ce refus, Rodolphe Belmer a dû décider que son avenir n’était plus chez Atos. Vous avez tous vu qu’après cette humiliation, il avait tout le mal du monde à donner le change à l’AG le 18 mai et qu’il y tenait une tête d’enterrement.

Bertrand Meunier a toujours été viscéralement opposé à la vente de BDS pour la simple raison que ça rend Atos OPAable, et qui dit OPA dit que le prédateur, qu’il soit amical ou hostile, met le CA dehors pour le remplacer par le sien. Dans notre société moderne, les phobies sont très courantes, il s’agit d’une forme de névrose et Meunier a la phobie (entre autres) des OPA.

Dans ses névroses, il voue aussi une haine viscérale à Patrice Caine. A priori, Patrice Caine aurait dit une fois à un proche « quel trou du cul ce Meunier » et la phrase aurait été malencontreusement reporté aux oreilles de Meunier. Voilà, vous savez aussi pourquoi ce plan qui est un peu le plan Belmer n’a jamais été mis en place. Principalement pour des raisons d’ordre psychiatrique…

===

Il s’agit aussi du plan que j’ai proposé à l’UDAAC après avoir consulté d’ex-cadres-dirigeants d’Atos dont certains aux plus hautes responsabilités, telles que la direction générale, la direction financière ou la direction commerciale d’Atos ces 15 dernières années, ainsi qu’un président de société du SBF120 en exercice qui a eu la gentillesse de me consacrer plusieurs heures de son temps pour l’affiner. (Thierry Breton ne fait pas partie des contributeurs puisqu’il est plutôt pyromane de la situation actuelle).

L’UDAAC travaille sur la version finale (fignolée, et chiffrée à l’euro près). Ceci est « ma version » et pas celle de l’Udaac qui affine encore la sienne et qu’elle présentera aux agences Proxy, comme alternative crédible au démantèlement de Atos.

Plan de sauvetage d’ATOS

Le seul et unique PLAN crédible

Pour faire des économies d’échelles, les sociétés font des Fusions & Acquisitions.

Les scissions, elles, génèrent une augmentation des frais de structure.

===

Bertrand Meunier a présenté le 1er aout un plan qui est un changement à 180° de celui présenté il y a un an, qui jette aux orties 150M€ d’honoraires McKinsey, changement à 180° qui a coûté 200M€ d’honoraires de banques-conseils comme la banque Rothschild, Weinberg et JM. Messier et à titre individuel M. Alain Minc, tout ça pour arriver à un prix de vente négatif de TFCo de -900M€, donc Atos fait un chèque de 900M€ à Kretinsky pour qu’il reprenne Atos, ce qui entraine Atos tout droit vers une procédure collective, que beaucoup pensent impossible, mais qui pourtant n’a jamais été si proche.

Il faut donc impérativement un plan alternatif à celui de Meunier et de son CA inféodé et qui réponde à plusieurs objectifs :

créateur de valeur,

non dilutif pour l’actionnaire

clair à comprendre,

qui évite le démantèlement

Mais avant tout, un plan soit CRÉDIBLE

face aux errements permanents de Bertrand Meunier.

OR, non seulement ce plan est crédible,

mais c’est le seul qui puisse sauver Atos !

Je suis convaincu que ISS, Glass Lewis et Proxinvest le soutiendront,

si l’UDAAC l’adopte en l’état.

===

Avant d’entrer dans le vif du sujet, il faut dire qu’un des pêchés de l’homme, est de vouloir sans arrêt de réinventer l’eau chaude au lieu de s’inspirer de ce qui marche. Une seule fronde de minoritaire a réussi dans l’histoire récente, c’est celle de Bressler-Niel il y a 3 ans. Donc autant s’en inspirer. Petit flashback de 2 min.

===

LA GENÈSE du plan REFOCUS NOT SPLIT – Retour 3 ans en arrière

Mon projet est inspiré par la fronde réussie « Refocus Not Reset » en juillet 2020, de Léon Bressler, fondateur d’Unibail-Rodamco et de Xavier Niel qui a amené à l’éviction du président en place, Christophe Cuvillier.

Cette fronde s’est traduite par une légère victoire (36%) sur le refus de l’AK (majorité des 2/3) et une très nette victoire (65%) sur l’entrée des 3 administrateurs frondeurs Bressler, Niel et Gaillardo.

Ce petit rappel s’impose car c’est à notre connaissance le seul exemple de fronde actionnariale réussie par des minoritaires.

Fin Juillet 2020, S&P dégrade la dette d’URW d’un cran. Entre les les malls fermés pendant le confinement et des locataires qui ont fait défaut, Christophe Cuvillier propose, alors que le cours d’URW est déjà très bas, une AK de 3.5Md€ qui même au moment de l’annonce est déjà dilutive de 45%, ET la vente d’actifs pour 3.5Md€. C’est le plan « RESET« . Après l’annonce, de l’AK, comme pour Atos, le cours s’effondre et l’AK devient dilutive à 70%.

La capitalisation boursière descend à 3Md€ et l’AK va lessiver les actionnaires, tout comme Atos. Donc très mauvais timing, tout comme Atos, un plan bancal, fait dans l’urgence par un incompétent. Que de similitudes…

En face, Léon Bressler le fondateur d’Unibail, celui qui l’a fait entrer au CAC40, et Xavier Niel le médiatique s’unissent. Ils montent personnellement à 4% du capital, et proposent le plan « Refocus NOT Reset » Les agences Proxy soutient le plan de la direction, mais à titre individuel, Bressler et Niel reçoivent le soutien de 6 à 7 fonds représentant entre 0.5 et 1% du capital individuellement.

Ils expliquent que Christophe Cuvillier cède complètement à la panique sous l’emprise des banques vautours, que le problème d’Unibail n’est pas le Covid, mais le rachat hors de prix de Westfield en 2018 pour 21 Milliards, et qu’il faut vendre une partie importante de cet actif, c’est-à-dire 7 milliards d’actifs presque tous ciblés aux USA, où Westfield est un tout petit acteur, alors qu’il est n°1 en Europe. Le tout sans faire d’AK et ils considèrent que le marché obligataire a toujours confiance en Unibail.

Que fait Unibail aux USA? Il n’y a jamais été mais en rachetant Westfield en 2018, ils récupèrent des beaux malls notamment à Londres, mais une quinzaines de mall de tailles hétéroclyte aux USA alors que l’ADN d’Unibail a toujours été le gros centre premium.

En parallèle d’inciter tous les actionnaires à voter contre l’AK, Bressler, Niel et Gallardo se présentent comme candidat au conseil de surveillance et demandent la révocation de 2 membres, et proposent un plan clair et simple, alternatif à celui de la direction en place :

- annulation de l’AK.

- doublement de la cession d’actif, sortie du marché US hérité de Westfield où Unibail est inconnu.

- changement de gouvernance avec l’entrée de 3 administrateurs et la sortie de 2 administrateurs très anciens, dont on se doute bien que In Fine cela signifiera le départ de Cuvillier.

La suite, on la connait. La fronde est gagnée à tous les niveaux et juste après le rejet de l’AK, pour bien enfoncer le mensonge de Cuvillier, Léon Bressler tout juste nommé au conseil de Surveillance, lève 3 Md€ à 0.7% sur le marché obligataire et le carnet d’ordre est sursouscrit 5 fois. Donc l’AK était totalement inutile.

La réussite de la fronde, a permis, a posteriori, de prouver sans équivoque, que Cuvillier, (tout comme Meunier aujourd’hui), avait violemment désinformé les actionnaires et même si on ne le saura jamais, on peut se poser la question d’accointances avec les banques-conseils, tout comme des doutes peuvent être permis dans le cas qui nous préoccupe tous.

3 ans après, l’action a repris 120%, les cessions envisagées ont été réalisées à 60% et continuent, la confrontation de la théorie à la pratique a été réussie et ceux que Cuvillier décrivait comme de « dangereux activistes », ce que ne manquera pas de répéter mot pour mot Meunier, ont sauvé Unibail. La dette nette est redescendue de 25.5 à 20.5Md€ et Unibail a prévu de ramener à dette à 15Md€, niveau d’avant le rachat de Westfield d’ici à 3 à 4 ans.

Inspirons-nous de cet exemple !

Voici Le PLAN A pour sauver ATOS

REFOCUS NOT SPLIT

● REFOCUS D’ATOS SUR SES CŒURS DE MÉTIERS HISTORIQUES et le nom ATOS

● CHANGEMENT DE GOUVERNANCE D’ATOS à L’AGE de novembre 2023

● ABANDON IMMÉDIAT DU PROJET DE CESSION DE TFCo et CONTINUATION DU Plan « Bihmane »

● ABANDON IMMÉDIAT DE L’AUGMENTATION DE CAPITAL-« LESSIVAGE »

● VENTE DE BDS A DES ACHETEURS SOUVERAINS (hors MSS)

● RECENTRAGE GÉOGRAPHIQUE SUR L’EUROPE & SORTIE DU MARCHÉ U.S.

Avec In Fine un périmètre réduit à 6.5 Md€ de CA, MAIS ZÉRO DETTE NETTE, et le plan de restructuration de TFCo TOTALEMENT financé jusqu’à juin 2025 et cerise sur le gâteau, un peu de cash en réserve.

ET SURTOUT PAS D’AUGMENTATION DE CAPITAL MASSIVEMENT DILUTIVE

LE PLAN MEUNIER, CELUI DU 1er AOUT (car des plans, il en pond un tous les 3 mois), C’EST LA DILUTION MASSIVE, LE LESSIVAGE DES ACTIONNAIRES !

Une AK de 720M€ avec 700M€ de capitalisation boursière c’est une dilution de 60%. C’est à dire que dans le futur, à capitalisation égale, l’action vaudra 60% moins cher.

1) Avec une capitalisation de 3Md€ SANS AK, l’action vaudrait 28.50€ [110M d’actions]

2) Avec une capitalisation de 3Md€ AVEC AK, l’action vaudrait 12.50€ [250M d’actions]

Oublions cet exemple de 28.50€. JUSTE POUR REMONTER à 20€, il faudrait que la capitalisation remonte de 700M€ (aujourd’hui) à 5Md€… No comments…

===

REFOCUS NOT SPLIT, NE FAIT PAS D’AK MAIS FAIT DES CESSIONS ORGANISÉES et NON DES CESSIONS PANIQUES comme est en train de le faire Meunier.

Pourquoi des cessions paniques ?

Parce que c’est marqué sur les slides d’Atos comme sur le Port Salut. Atos court après le cash et est sous la tutelle des banques qui lui ont imposé la vente de EcoAct et les 400M€ de cessions supplémentaires.

Et là, il y a marqué noir sur blanc : renégociation de nos prêts bancaires avec les banques.

Ça, ce n’est jamais bon signe quand on doit renégocier les prêts. Ça veut dire qu’on n’est pas bon du tout niveau cash, ou que les covenants sur 12 mois glissants ont été dépassés comme pour ORPEA il y a un an, et qu’il faut renégocier les covenants bancaires.

je vous rappelle le communiqué d’ORPEA à la même époque il y a un an :

Et je vous rappelle que 3 mois après, le 28 décembre, procédure de sauvegarde d’ORPEA…

===

Donc il faut des cessions organisées et pas des cessions paniques.

Parce que le seul point commun, c’est qu’il y a un besoin urgent de cash dans ATOS. Je rappelle que via une escroquerie sémantique qui entendaient pour la majeure partie des petits porteurs non spécialistes de parler de reprise de passifs pour faire croire qu’il y avait une reprise de dette.

Sur ce point-là, le plan Meunier-McKinsey-Galble n’a pas changé. Toutes les dettes vont dans EVIDEN, sauf qu’entre-temps Atos a brûlé 1 Md€ de cash là où les pessimistes prévoyaient -400M€ de FCF et il y a un sujet dont personne n’a parlé c’est que dans ce cash brulé, la plupart des analystes pensent qu’il y a des frais de restructuration de TFCo. Or non. C’est frais de restructurations sont les honoraires des banques-conseils. Donc il y a eu en fait 800M€ de cash brulé en plus que prévu. Mais où est passé le cash. J’ai posé la question à un de mes contacts interne. Il a soupiré et n’a pas répondu sans que je comprenne si ça voulait dire « Meunier a fait n’importe quoi » ou « Là, c’est trop confidentiel »…

Je rappelle la structure de la dette ci-après (source DEU et de la déclaration le 28 juillet de N. Sénéchault que le cash « was at 3 bn »)

Il y a une ÉNORME échéance obligataire de 300M€ à rembourser dans 5 semaines et si je rappelle que la dette nette qui sert à calculer les covenants, c’est la dette brute – le cash.

MAIS, LES INTÉRÊTS BANCAIRES, eux, sont calculés sur la dette, c’est-à-dire la vraie dette, la dette brute. Le cash de Atos, lui est placé durant quelques semaines pendant l’année lors de périodes de surplus et rapporte environ 0.90%, soit 30M€. Jusqu’à présent, le coût de la dette était faible. Beaucoup d’obligataire et du bancaire qui datait de plus d’un an avant la hausse de l’Euribor, quand les taux étaient à 2% environ.

Maintenant avec du 5.5%, il y aura 70M€ de frais bancaires en plus en 2024 et en 2025, il y aura 110M€ de frais bancaires supplémentaires, soit 150M€ de frais financiers nets lié à la dette. Si Eviden gagne 200 pdb de MOP, soit 7.2% au lieu de 5.2% avec le plan Meunier, le résultat net serait inchangé et la dette inchangée, juste du fait de la hausse des frais financiers.

Ça, c’est l’hypothèse positive. Si la MOP remonte moins vite que prévu, la dette va légèrement augmenter. Et comme Meunier selon toute vraisemblance va garder Oliva, Poirault et tous les mauvais, la MOP ne va pas augmenter et rester entre 5 et 5.5%, donc il faudra vendre un autre actif, etc… jusqu’au démantèlement TOTAL (voir article Lettre A).

Voici une estimation assez réaliste de la structure de la dette à partir de l’été 2025 après un ÉNORME remboursement obligataire de 750M€ le 15 juillet.

Le coût de la dette actuel est d’environ 35M€ (32.7M€ pour être précis, déduction faite du rendement du cash placé) donc on s’aperçoit que à 145M€ on est, en effet, à 110M€ de plus qu’aujourd’hui, donc il faudrait minimum 8% de MOP, pour pouvoir rembourser la dette, en dessous, on maintient la dette et sous 7% de MOP on l’augmente.

Donc se recentrer sur Eviden, le plan D, c’est juste gagner 6 mois, 8 mois… avant le démantèlement total. Eviden ne sera jamais en mesure de rembourser sa dette sans l’apport du résultat d’exploitation de TFCo, qui une foit restructuré est 4 fois supérieur à celui de BDS !!

=====

Donc en ce qui concerne les besoins en cash, Meunier a brulé 800M€ de cash de plus que prévu, et seul une enquête du PNF ni dirait où il est allé, même si nous ne faisons pas le chèque de 1 Md€ à Kretinsky en janvier 2024, il va nous falloir vite du cash pour ne pas dépasser les covenent bancaire. Déjà 1.1 Md€ pour finir la restructuration de TFCo.

Mais le gros avantage, c’est que réparti sur 18 mois comme présenté sur ce slide ATOS SE du 14 juin 2022.

Les négociations avec Kretisnky ont gelé une partie des dépenses qui seront donc décalées de 6 mois, mais le timing est le même, et la répartition progressive sur 18 mois contrairement au chèque de 1 Md€ début janvier à Kretinky en une fois, donne de la flexibilité pour les cessions…

Donc continuer la restructuration de TFCo, ça nous laisse le temps de vendre sans être asphyxié et surtout de BIEN VENDRE.

===

PRODUIT DES CESSIONS du plan REFOCUS : 3.8 Md€

Affecté comme suit :

● restructuration de TFCo + FCF négatif jusqu’à mars 2025 : 1.1 Md€,

● remboursement de la dette : 2.3 Md€,

● Cash restant pour des petites acquisitions en Europe et/ou marge de sécurité dans la restructuration de TFCo si la macro-économie s’enrayait : 400M€

Avec ce cash, plus aucun problème pour finir le plan de redressement de TFCo.

Je rappelle que ce plan, qui était le plan C jusqu’au 31 aout :

incluait la « Remontada » de TFCo

31/12/2021 : -3% de MOP 30/06/2023 : 2.6% de MOP

Progression de 6% de MOP en 18 mois

Et forte rentabilité prévue en 2026

Mais

Depuis le 1er Aout, le plan Meunier-Rotschild, on vend à prix négatif TFCo, donc on subventionn Mr Kretinsky de 900M€ pour qu’il reprenne un TFCo a moitié redressé, et on ne garde que Eviden :

Depuis la présentation du 14 juin 2022, Eviden en parallèle de TFco c’est :

Descente aux enfers de EVIDEN

31/12/2021 : 8% de MOP 30/06/2023 : 5% de MOP

Régression de 3% de MOP en 18 mois

Et Meunier-Oliva qui nous prennent pour des cons en maintenant

leur objectif de 12% de MOP en 2026 comme si de rien n’était.

===

POURQUOI GARDER TFCo ?

Revenons aux annonces du CAPITAL MARKET DAY DU 7 JUIN DERNIER

Fin 2025 : 150M€ de Free Cash Flow

Fin 2026 250M€ de Free Cash flow et 350M€ de marge opérationnelle !!!

TOUS LES ANALYSTES REMONTENT DE 20 à 40% LEURS OBJECTIFS DE COURS.

Et au lieu de terminer ce plan, que fait-on ?

On donne TFCo à Kretinsky et on lui donne en plus 1 Md€ de subventions définitives et lui redonne 0.1Md€, donc une vente à valeur négative de -900M€. Soit un chèque de 1Md€ de ATOS à KRETINSKY et petit chèque de 0.1Md€ de Kretinsky à Atos.

VOILÀ CE QUE NOUS DISAIT ATOS IL Y A ENCORE 2 MOIS :

===

LES POINTS CLEFS DE NOTRE REFOCUS À NOUS

BDS rapporte très peu, 75M€ de marge opérationnelle car la MOP de BD est catastrophique. Entre 1 et 2%.

BDS bloque toute prime d’OPA à cause des activités souveraines, rapporte peu, mais vaut cependant cher à cause des brevets quantiques et quelques logiciels maison, des travaux de recherche poussés, qu’une société qui a la trésorerie pour patentier 10 ans, pourra valoriser très cher dans 10 ans.

Atos, elle, n’a pas les moyens de financer le développement de BDS.

Elle a d’ailleurs zappé à dessein que son plan du 14 juin 2022 prévoyait 400M€ d’investissements rapide dans Big Data. Donc sans cash, Big Data va encore diminuer sa MOP puisqu’elle va à priori (aucune communication d’Atos là-dessus depuis un an) zapper les 400M€ d’investissements prévus faute de cash, investissements de 400M€ très clairement annoncés sur le slide ci-dessous. SPINCO = 0.4bn€

LE NOUVEAU EVIDEN APRÈS NOS CESSIONS

Voici en illustration, le futur Eviden de notre Refocus. On enlève Big Data « le boulet », mais qui grâce à ses brevets et son savoir-faire peut avoir de la valeur pour des sociétés ayant les reins solides afin d’y investir pour la rendre rentable. Big Data c’est entre 1 et 2% de MOP, soit après amortissements, frais financiers, et charges exceptionnelles, une activité en déficit. A part faire des communiqués de presse avec un jargon incomprénsible sauf de thésards, Big Data est inutile à Atos et la rend non Opéable à cause des activités souveraines.

Mais ça garde de la valeur pour des gros acteurs avec une belle assise financière, car en y investissant, l’activité peut devenir rentable, et dans 10 ans avec l’arrivée de la quantique, ça sera très rentable, mais malheureusement avec le plan Meunier-Rotschild, Eviden aura fait faillite bien avant 10 ans.

Après je ne veux pas vous faire de fausses joies non plus, le plus gros actif dans BDS c’est pas BIG DATA mais ça reste la cyber ultra-technique que convoite Thalès. La cession de BIG DATA ne se fera pas sur des bases très élevées. Airbus n’en a pas voulu au prix. Un chèque de 450M€ au lieu de 1Md€ avait été évoqué dans la presse.

1er graphe : données Atos SE du 14 juin 2022,

2ème graphe : en rouge ce que l’on cède

3ème graphe : la nouvelle répartition Eviden post-cessions.

Et la Cyber ?

MAIS D’ABORD, EST-CE QUE THALES est vraiment acheteur ?

Réécoutons cette interview d’il y a seulement 2 mois et demi de Patrice Caine, PDG de Thalès (20 juin 2023).

La Cyber est plus complexe que l’on pourrait croire. Elle est divisisée en deux parties. Une moins technique, appelée « Managed Secured Services », qui existait avant le rachat de Bull que l’on garde et une héritée de Bull, très technique et principalement militaire, que l’on vend.

Cette vrai Cyber, appelée « Cyber technique », c’est environ 350M€ de CA sur 800M€, avec des logiciels d’encryptage-décryptage, avec une forte dominance militaire, c’est la cyber héritée de Bull, qui faisait au départ 100M€ de CA et que Pierre Barnabé a fait tripler de taille, mais Meunier a laissé partir cet homme clef en lui confiant un humiliant intérim entre Elie Girard et Rodolphe Belmer, sans même lui proposer le poste.

Cette Cyber ultra-technique fait aujourd’hui autour de 350M€ de CA et vaut environ 3 x le CA soit 1Md€. Elle vaudrait en théorie plus, mais à cause des activités souveraines, Thalès est en position de force, car un des seuls acheteurs possible avec Airbus et Orange car elle équipe en cyber le ministère des armées.

===

L’autre cyber, n’est pas tout à fait une « vraie cyber ». Ce sont les « MMS » les « Managed secured services« , elle fait 450M€ et ne peut pas vivre sans TFCo qui fait plus de 50% des ventes. D’où le fait que Meunier a demandé un lock-up de 3 ans, c’est-à-dire que Kretinsky s’engage durant 3 ans à acheter la Cyber, les Apps, et le Cloud chez Eviden.

Et dans 3 ans et 1 jour il fera sa propre Cyber, ses propres apps et son propre cloud et si Eviden est encore là dans 3 ans, c’est la faillite assurée. Kretinsky se fout de ses 200M€ dans Eviden, c’est un deal global. Au lieu d’avoir un chèque de 800M€ comme annoncé dans Le Monde en Janvier, il reçoit un chèque de 1000Md€ et remet 200M€ dans Eviden. La valeur négative est la même, -800M€ à -900M€ selon les calculs. Mais le chèque d’Atos à Kretinsky est le même au fond environ 800M€, c’est la valeur négative de TFCo qu’a retenu ODDO BHF

Pour vous aider à recituer c’est le truc pour lequel durant une année Atos a été n°1 mondial. Cela consiste à placer derrière les serveurs de TFCo des Firewalls (Parefeu) avec les services attenants (paramétrages complexes) soit 1/3 de hardware et 2/3 de services. Mais ça n’est pas une activité à faible valeur ajoutée. Si vous installez un parefeu, chez vous, comme Mr Jourdan, vous faites de la cyber sans le savoir 🙂

Cette Cyber là intéresse peu de monde et/ou pas à un prix élevé car plus de 50% est vendu exclusivement à TFCo, donc elle est hyper TFCo dépendante. La marge est faible, 5% environ, contre 9 à 10% pour la Cyber technique. Nous la gardons, dans notre plan, plutôt que de sous-traiter son achat à l’acheteur de BDS qui serait tenté d’augmenter les prix de sous-traitance et à terme, elle ira se loger dans le périmètre TFCo puisque maintenant on ne vend plus de hardware sans cyber.

===

En ce qui concerne Big Data et ses 700M€ de CA, nous vendons cette activité dans son intégralité, la cyber technique et militaire, dans son intégralité, sur une valeur totale de 2 à 2.1 Md€ au total pour BDS et nous retranchons environ et 400M€ pour MMS, soit 1660M€ pour « BDS hors MMS ».

MMS sera transférée à terme dans le périmètre TFCo mais pour la clarté de nos graphiques pour l’instant nous la laissons dans le périmètre Eviden.

===

SORTIE DES USA OU ATOS EST INCONNU ET N’A AUCUN POIDS

De l’avis de tous, Atos aux USA c’est le symbole de la mégalomanie de Thierry Breton que a naïvement pensé que Atos, pourrait avoir un poids face à des géants comme IBM, HPe ou DXC, … mégalomanie cautionnée par Bertrand Meunier qui lui au moins était lucide sur le fait que Atos était un « nain » aux USA et totalement inconnu, (sauf via le procès Syntel) et a voulu racheter DXC, ce que pour une fois le marché lui a interdit de faire via une sanction sur le cours de bourse, ce qui annihilait l’AK qu’il avait prévu pour financer l’acquisition.

Pour ce faire, Thierry Breton a acheté en fin de règne, durant la partie Waterloo de son mandat, deux très mauvais actifs, un vérolé, l’infogérance de Xérox, et un 3 fois son prix, Syntel payé 3.5Md€, 50% de la capitalisation boursière d’Atos au moment de l’achat, société surtout connu pour son procès [existant au moment de l’achat] avec une amende pendant pouvant aller jusqu’à 450M€ (provisionnée à zéro par Meunier), et l’absence de demande par Thierry Breton de garantie de passif au vendeur.

Aujourd’hui TFCo USA c’est agrégation de la partie USA de l’infogérance de Siemens et de Séma et plus récemment de Xerox. Et coté Eviden, c’est Syntel, connu surtout pour son procès et sa MOP passée de 25% à l’achat à 18% aujourd’hui et la tendance 2023 c’est 17.5%.

Atos n’avait rien à faire aux USA et les DG défilent comme un 14 juillet endiablé avec une durée moyenne par DG de moins de 2 ans.

===

Aux USA, nous vendons Syntel pour un prix entre 1.6 et 1.7Md€, la marge est passée de 25% à 17.5% et le CA a stagné à 850M€, donc ça vaut au maximum 50% du prix payé qui était de 3.5M

LE PLUS GROS ACHAT DE TOUTE L’HISTOIRE D’ATOS ET LE PLUS MAUVAIS ACHAT DE TOUTE L’HISTOIRE D’ATOS. 50% de la capitalisation d’Atos de l’époque pour 9% du CA de l’époque.

Nous vendons aussi TFCo Americas pour 500M€, car la MOP la-bas à 5% reste acceptable. 1.5Md€ avec 5% de MOP, on devrait pouvoir en tirer 1/3 du CA. C’est malheureusement bien moins que le seul achat par Thierry Breton de la branche infogérance de Xerox rachetée 600M€ il y a 7 ans.

Ce nouveau périmètre Eviden, comme l’illustration ci-dessus, fait 3.2Md€, mais nous enlèverons dans la partie App, les contrats non rentables, au titre de décroissance sélective, car la marge de 5% d’Eviden est indigne et on se demande ce que fait encore Jean-Philippe Poirault à la tête de BDS. Il a le charisme d’une huitre comparé à Pierre Barnabé, que Meunier a réussi à dégouter et faire tomber dans les bras de Soitec qui non seulement l’a nommé DG, mais quelques mois après PDG. No comments…

Le problème est que les meilleurs éléments de BDS l’ont suivi dans les 6 mois… Et si Meunier reste, l’exode va se poursuivre. Même Diane Galbe a choisi son camp et décidé de rejoindre Kretinsky.

Selon les conditions de cessions on arriva à un total de cessions entre 3.6Md€ et 4Md€. Nous avons retenu le chiffre médian présenté ci-dessus, à titre semi-conservateur, de 3.8Md€.

On essaiera si on le peut d’annuler les cessions en cours, notamment celle de la pépite EcoAct, bradée (selon la Lettre A) à 1.7x le CA 2023, ce qui est du hard discount pour une start-up.

=====

PARTIE 2 – Stratégie des cessions

En introduction, un petit papier de la CGT :

Pascel Besson est très cultivé, mais croit à tort que tous les actionnaires partagent sa même passion de l’histoire. Pour rappel, les Américains, au moment du débarquement du 8 juin 1944 ont titré dans les journaux « Lafayette, nous voilà » en remerciement de l’aide de la France pour leur indépendance. L’aide du Général Lafayette ayant permis la victoire sur les Anglais.

====

Après la publication de la partie 1, les remarques que j’ai eues, c’est que c’était en effet, consensuel de vendre BDS, tout le monde était d’accord que Big Data nécessite trop de ressources financières pour une société en difficulté là où un acteur aux reins solide peut la rendre rentable.

Ils ne savent tellement pas comment faire qu’il y a eu une réunion c’est derniers jours en se disant qu’en vendant les HPC comme de l’AI, on pourrait faire 10 fois plus de marge. Si je voulais être taquin, je dirais que 10 x 0 = 0, mais c’est en effet, de la taquinerie. Pour être plus sérieux, la raison pour laquelle Bull ne décollait pas et dans son histoire a failli deux fois faire faillite, c’est que tous les 3/4 ans il faut renouveler l’outil de production et en face on a des géants comme HP, Fujitsu…

Si au lieu de distribuer les 25 derniers % de Worldline aux actionnaires, Thierry Breton les avait mis en bourse, il aurait récolté 3Md€ de cash et Atos n’aurait pas de dette. Il s’est enrichi personnellement de 15M€ avec cette opération de distribution des actions Worldline.

Pour ceux qui ignorent, Worldline a été mis en bourse en 3 fois. Une fois en 2014, une fois en 2016 et une fois 2018 et la première fois ça a fait rentrer 1Md€, puis 2Md€ puis 3Md€ (ce qui a financé toutes les acquisitions de Breton) et le dernier 25% au lieu de le mettre en bourse et faire une rentrée dans les caisses de Atos, il l’a distribué aux actionnaires, dont lui, et ce 4 mois avant son départ à Bruxelles. Mais c’est une parenthèse.

C’était juste pour dire que Atos avait besoin, de cash pour développer ses activités prometteuses dans le futur, mais qui nécessitait du cash en fond de roulement et il a gaspillé ce cash en le donnant aux actionnaires, dont lui.

Donc il faut passer la main sur l’activité reprise de BULL sur la Big Data, et le fait de passer la main, sort les activités souveraines et rend Atos Opéable, donc intègrera dans le cours d’Atos une surprime OPA au lieu de l’actuelle « décote Meunier ».

Si Meunier est démis, nul doute que ce plan B sera mis en place, surement avec des variantes, je ne suis pas Dieu. Mais si Meunier n’était pas démis, mais qu’au dernier moment Kretinsky se désistait ou la cession à Kretinsky ne serait pas votée par les administrateurs, il faudrait vendre d’urgence BDS.

Or tous les acheteurs de BDS le savent. Et qu’on-t-ils fait, ils ont déjà pré-découpé la bête et se sont réparti les morceaux.

Il s’agit de Thalès, d’Airbus, de Chapsvision/Aztek, d’Orange, Sopra, etc… . Ils savent qu’ils sont peu nombreux, et surtout que seuls des Français peuvent acheter. Sauf peut-être Dell pour les HPC.

Pourquoi ?

Comme des vautours autour de leurs proies, ils savent Atos aculés et en position de faiblesse à courrir après le cash. Ils préfèrent avoir un bout du gateau à bas prix que tout le gateaux très cher. Quand a Thalès il a fait 3.2Md€ d’emplettes, on le vois désormais mal racheter tout BDS.

Soyez rassuré, tout est déjà organisé et l’Elysée a peut-être même déjà avalisé…

Ce scénario pourrait arriver plus vite que prévu, en cas de refus de la cession de TFCo par les actionnaires, ou une retrait de dernière minute de Kretinsky. On m’a dit en interne « on aura pas le choix, il faudra vendre BDS en urgence ».

Atos serait très pressé. Et là où BDS vaudrait entre 2Md€ et 2.2Md€ il y aurait le risque de n’en récupérer que la moitié, c’est-à-dire 1 milliard et encore, un milliard très poussif :

Voici un petit mot d’un employé d’Eviden qui vient conforter mes dires. Seul un gros acteur aux reins solide pourra acheter. Comme les acheteurs sont peu nombreux, leur technique va être de faire baisser les enchères :

« Je n’ai pas vraiment la solution au problème de cash d’Atos, et les

constantes réorganisations/restructurations/etc ont cramé clairement

toutes marges de manoeuvre aujourd’hui. La partie HPC/Supercomputers

pourrait être la plus facilement séparée, car peu de liens avec le reste

de Atos, mais pas sûr qu’il y ait trop de repreneurs, et il va là

clairement falloir de très gros investissements (comme dans tout le

monde du hardware électronique). »

Mon Plan B dans le plan A 🙂

Donc, nous allons d’abord sortir des USA pour faire rentrer du cash, car aux USA il y a plusieurs acheteurs possibles que nous avons déjà sondés et au moins 2 par actifs, que sont TFCo Americas et Atos-Syntel.

Ce temps gagné permettra de faire venir des chevaliers blancs pour BDS, « chevaliers souverains » aussi, et finalement de vendre BDS au bon prix et non en mode discount comme EcoAct finalement bradée 140M€ pour un CA 2023 de 90M€ soit très loin du prix d’une startup (selon La LETTRE A), les start-up c’est entre 5 et 10 fois le CA.

Ces ventes peuvent se faire très vite. 4 mois entre la signature et le chèque.

===

Les objections :

Mais si on regarde le DEU, Atos USA ça rapporte, 10% de MOP ! Pourquoi vendre l’unité géographique avec la plus grosse MOP ??

Oui, mais dedans il y a Syntel pour 850M€ et TFCo pour 1.5M€ et du Eviden pour 0.2Md€

Donc si vous enlevez les 18% de MOP de Syntel, ça fait du 5% de MOP. Suffisant pour ne pas perdre de l’argent, mais pas assez rentable. Quant à Syntel certes ça ramène beaucoup de MOP, mais on doit restructurer les fonds propres de Atos, et on ne fait pas d’omelette sans casser des oeufs.

Ça fait un an que Meunier essaie de faire de l’ingénierie financière et s’est lamentablement gaufré comme un lapereau de 3 semaines. Quand on a fait des fautes lourdes de gestion, il faut les payer. Et PAYER une faute LOURDE, ça veut dire vendre un GROS actif.

Atos vivait très bien avant l’achat de Syntel et elle survivra à la vente de Syntel. Il y a 40 000 employés en Inde et seulement 18 000 pour Syntel. Donc on peut faire de l’Offshore sans Syntel.

Un petit mot sur Syntel d’un employé de Eviden :

« Quand aux US, alors oui effectivement là il n’y a vraiment aucune

commonalités. Syntel reste toujours totalement indépendant, pas vraiment

de relations avec les autres entités de Atos, les américains ont aussi

(expérience perso) une certaine arrogance envers quiconque hors de leur

pays, donc aucune volonté d’aider ou travailler avec d’autres pays, sauf

pour du low-cost en Inde. Atos est toujours inconnu aux US, il y a une

grosse compétition des talents qui préfèrent la silicon valley aux

services IT, et donc un fort turnover, pas vraiment d’expertise profonde

et stable, les divers achats aux US étaient pour moi vraiment de la

mégalomanie des précédents PDG pour construire la plus grosse société à

marche forcée (et sur des fondations branlantes). »

Est-ce la vente de Syntel va affaiblir la MOP ?

Oui et non.

Ce démagogique de dire non avec 18% de MOP (à piori 17.5% sur S1/2023).

Syntel tire la MOP de BDS vers le haut, mais depuis son rachat la MOP est passé de 25% à 18% et perd chaque année de la rentabilité. Donc la vente de Syntel va affaiblir la MOP, mais retarder sa vente va diminuer significativement sa valeur.

D’autre part, on vend aussi BDS qui affaiblit la MOP. Je vous rappelle que la MOP de BDS tel que sur le graphique 1 ci-dessous est inférieur de 100 points de base à la MOP de Eviden et qu’on garde MMS.

Donc le solde : sortie de Syntel et sortie de BDS, n’est pas si catastrophique que ça.

Donc la MOP d’Eviden va baisser un peu, mais le produit des cessions finance intégralement la restructuration de TFCo jusqu’à mars 2025 et ensuite l’activité génère 150M€ de MOP en 2025 et 300M€ de MOP en 2026. Donc cela compense (pas totalement) mais en grande partie la sortie de Syntel et à partir de 2027, cela compense en totalité la sortie de Syntel.

Garder Syntel, ne serait-ce qu’un an ou deux encore, c’est le risque que le MOP descende à 15% et que ça ne vaille plus qu’une fois le CA. Idem pour TFCo USA où la transition vers le cloud est beaucoup plus vive qu’en Europe et la baisse de l’infogérance plus marquée.

CQFD, ce qu’il faut vendre en urgence c’est ATOS USA et pas BDS qu’il faut vendre de manière organisée et non en panique comme pour ECOCACT 140M€ au lieu d’une EV de 250M€ ou Unify cédée (selon LA LETTRE A) 93M€ eu lieu de 180M€ à 200M€ selon les communiqués de presse de Atos au moment des annonces.

Quant aux 400M€ de cessions identifiées, elles vont finir en 250M€, vu les mauvaises capacités de négociation de la gouvernance actuelle.

Donc la sortie des USA, cela nous donne jusqu’à juin 2024 pour céder BDS aux plus offrant et de manière organisée.

PARTIE 3 :

SYNTHÈSE

Nous avons vu ci-dessous que le périmètre Eviden était de 3.2Md€ après cessions. Nous prenons comme hypothèse qu’il y a un peu d’Eviden dans Atos Americas et enlevons 200M€ pour un périmètre arrrondi de manière conservative à 3Md€.

Pour Eviden, il convient de déconsolidé du périmètre au 31/12/2023 de 5.8Md€ la moitié de Atos Italia, 100% de Unify et 100% de TFCo Americas

On se retrouve avec un périmètre TFCo et avant décroissance sélective de 3.5Md€

Après Cessions de 3.8Md€, New Atos a un CA de 6.5Md€. Comme Atos pratique l’Omerta et ne donne aucun chiffre détaillé de ses filiales, sauf à 2 occasion, au moment de l’achat et au moment de la vente. Nous retenons le CA suivant : Eviden 3Md€ au lieu de 3.2Md€ (déconsolidation Atos italie dont on ne sait pas le split TFco/Eviden et déconsolidation Eviden USA qui est mineur à part un gros contrat de Cyber de 30M€.

avec Meunier son Eviden se retrouve au niveau de 2021 avec

- 4.9Md€.

- 1.9Md€ de dette nette

- 5.3% de MOP très insuffisant pour rembourser la dette >> Augmentation de la dette.

- Ultra dépendense de MMS et Apps à TFCo et dans 3 ans et 1 jours Kretinsky se fournira ailleurs et ce sera 700 à 800M€ de CA en moins du jour au lendemain.

- AUCUNE PREVIONS DES 400M€ d’investissements prévus dans BIG DATA le 14 juin

- AUCUNE PREVISION d’AMENDE SYNTEL qui a pourtant été condamné coupable par la cour d’appel.

Avec REFOCUS, Atos se retrouvera avec :

- 6.5Md€.

- 0 dette nette

- 400M€ de cash pour petites acquisions et/ou marge de sécurité dans déroulé TFCo.

- 4.5% de MOP soit point mort atteint

- Zéro investissement dans BIG DATA car cédé

- Marge de sécurité pour l’amende SYNTEL

On ne va pas se faire plaisir pour dire de se faire plaisir qui a la plus grosse, et par prudence ET comme la politique de Nourdine Bihmane est la décroissance sélective et pour être sûr d’attendre l’objectif de MOP sur TFCo de 7% de 2026, nous décidons arbitrairement d’amputer TFCo de 500M€ de contrats inférieurs à 5% de MOP afin de sécuriser 6.0% de MOP sur TFCo et 7.0% de MOP sur Eviden, soit 6.5% de MOP groupe en 2026, 7.5% en 2027 et 8% en 2028. Pour un groupe qui a frolé la faillite, 8% reste un objectif réaliste, ça sert à rien de se faire plaisir avec des slides McKinsey. Mes prévisions elles viennent de gens de l’opérationnel, PAS DE TECHNOCRATES MCKINSEY.

RÉSUMÉ DU PLAN B pour la partie déjà exposée :

La restructuration de TFCo est entièrement financée jusqu’à mars 2025 point de retournement ou TFCo redevient en Free Cash Flow positif.

A partir de Juillet 2025, TFCo rapporte plus que le périmètre BDS cédé.

On garde un petit peu de Cyber, appellée MMS (Managed Secured Services) dont plus 50% est vendu à TFCo et qui a donc vocation à être dans le périmètre TFCO.

Une fois les cessions terminées, on aura deux périmètres, TFCo qui incluera TFCo + MMS + Cloud et Digital qui incluera les Apps et la transformation digitale avec deux DGA et Nourdine Bihmane DG de l’ensemble.

On sort entièrement la Cyber technique et militaire, et BIG DATA. Il y a une vie sans la cyber regardez CapGemini qui a très peu de Cyber et en sortant BIG DATA on sort un foyer de pertes et on rend de nouveau ATOS Opéable et pas besoin de nationalisation Mr Morlaix. Si un jour vous êtes ministre on vous mettra pas à l’économie 😀

PRÉVISIONNEL

en millions d’euros et en RN normalisé.

Les charges exceptionnelles sont déjà comptées dans le 1100M€ du plan de restructuration exposé ci-dessus et on été déduite des cessions. Donc ne les compte pas deux fois. D’où le terme cher à Atos, normalisé. Sur la base d’une société avec dette nette zéro on est à 2.2Md€ de cap fin 2024 soit 18€ et 22€ fin 2025 et 25€ fin 2026 soit un potentiel de 300%. Avec l’AK il faudrait multiplier par 2.2 le RN pour arriver au même cours.

LES ÉCONOMIES D’ÉCHELLE

Ce plan supprime aussi les doubles structures, deux DAF, deux DHR, deux Directeurs Marketing,etc…

Deux fois des locaux pour les sièges sociaux, les mêmes commerciaux peuvent vendre l’ensemble de l’offre produits.

Ces économies sont chiffrées entre 80M€ et 120M€ d’après des calculs assez détaillés réalisés en mars de cette année dans un autre article. C’est l’équivalent de 150 pdb de MOP. No comments…

C’est-à-dire qu’à MOP égale, il permet d’être mieux placé niveau prix chez les clients, ou à prix égal de faire plus de MOP !

RETOUR AU CAC 40 EN 2029

Pour passer de la MOP au ROP et du ROP au RN, j’ai utilisé des ratios en me basant sur l’historique d’Atos.

Si certains veulent participer à un chiffrage plus précis de ce plan A, en particulier des membres de la DAF de Atos : [email protected].

Avec ce plan, il est possible de redistribuer un dividende dès 2026 et de passer en dette nette positive dès 2027.

LA CONSOLIDATION DE L’INFOGÉRANCE EN EUROPE.

L’infogérance décroit de 1% par an. Il va forcément y avoir un mouvement de consolidation des lequel les petits vont racheter les gros et à partir de 2026, Atos pourra lui aussi trouver des TFCo à 1€ symbolique ou à prix négatif de devenir un acteur très très important de l’infogérance en Europe, ce qu’a prévu de faire Kretinsky.

D’ici 2030, Atos peut retrouver un CA de 8 à 9Md€ tout en gardant 0 dette nette.

Il ne tient qu’à Atos avec une gouvernance normale, composés d’administrateurs compétents, de réaliser cette consolidation. Je pense qu’Atos détient le record du plus mauvais CA du SBF120 et quant à celui du plus mauvais président, il est déjà entré dans l’histoire et des sympathisants professeurs m’expliquent qu’ils commencent déjà à enseigner le cas Atos comme celui de l’accumulation des pires erreurs que puisse faire un président…

===

Avec le cash des cessions, ATOS investit dans un plan de communication MASSIF durant les JO, budget 70M à 100M€ pour relancer la marque Atos avec son logo désuet et communiquer sur une nouvelle charte graphique plus moderne, plus sexy. Atos doit se réinventer et faire DE LA PUB et autrement que par ses PW 😀 😀

Un contre la monte est lancé. Seul ce plan peut sauver Atos, sinon EVIDEN SE ne passera pas l’année 2024 et probablement pas l’été 2024.

=====

SI VOUS ESTIMEZ L’ATTITUDE DE LA GOUVERNANCE D’ATOS N’EST PLUS TOLÉRABLE, À SAVOIR UNE DESTRUCTION À PETIT FEU DES CAPITAUX PROPRES D’ATOS, ET LA POSSIBLE FAILLITE DU GROUPE,

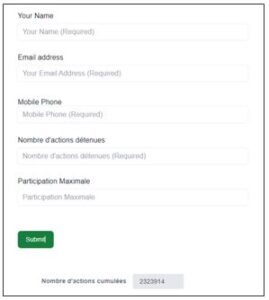

alors ADHÉREZ à l’association UDAAC, [l’union des actionnaires d’Atos en colère] et inscrivez-vous sur l’agrégateur d’actions pour comptabiliser notre % du capital « de concert » (cliquez ci-dessous).

L’UDAAC est une association « loi 1901 » immatriculée en préfecture, à vocation unique de défendre les actionnaires d’Atos contre la gouvernance qui détruit à petit feu l’entreprise, afin de mandater un cabinet d’avocat spécialisé en défense d’actionnaires pour réaliser des actions auprès de l’AMF, pour inscrire des résolutions à l’AGE de novembre dans le but de destituer Bertrand Meunier et la moitié du board inféodé, bien-entendu, annuler l’augmentation de capital, et surtout d’annuler le chèque de 1 Md€ versé par Atos à Kretinsky pour garder TFCo dans le giron d’Atos.

Si vous êtes suffisamment nombreux à nous rejoindre, et alors que le budget de l’association soit suffisant, nous assignerons individuellement devant les tribunaux Bertrand Meunier et tous les administrateurs individuellement.

Pour cela, il nous faut réunir des fonds pour financer ce combat, car l’argent est le nerf de la guerre. Il y aura des frais d’avocats très importants ! Mais également des frais d’agence de communication pour nous faire entendre. L’UDAAC a un besoin en fonds énorme pour nous assurer la victoire face aux avocats de Meunier qui bien sûr va choisir les plus chers vu qu’il paie avec votre argent !

L’UDAAC propose une participation de 6 cts par actions détenues, montants qui seront gérés méticuleusement par le bureau de L’UDAAC dont le président et le trésorier sont experts-comptables et inscrit au conseil de l’ordre des experts-comptables et travaillent bénévolement pour l’association.

Union Des Actionnaires d’Atos en Colère

Association 1901 immatriculée en préfecture

[email protected] www.udaac.org

Je rappelle que pour tout échange d’idées, suggestions, un forum spécifique a été créé : forum.bourse.blog/udaac/

===

Restez automatiquement averti à chaque nouvel article du blog, au rythme maximal de 3 fois par semaine. Inscrivez-vous à notre NEWSLETTER. L’espace inscription est sur page d’accueil en haut de la colonne de droite, juste sous le price-ticker de l’action (sur la version PC du blog). Vous pourrez vous désinscrire à tout moment.